【广东千村调查2019】农村金融割裂,九成赊贷来自亲友,违约率低

作者:来源:政策研究中心发布时间:2020-05-07

编者按:

农村金融市场具有“高风险低收益”的特性,农户借贷或赊账主要是为实现家庭产出最大化、平滑消费。在借款和赊账两种方式中,资金用途、金额和期限,影响着农户在这两种方式之间的选择。

2019年,暨南大学经济与社会研究院广东千村调查项目组针对农村家庭的金融行为在广东全境范围内开展了专题调查,共收集到3622份家户问卷数据。

主要调查发现有:第一,广东省农村农户借款和赊账行为较为普遍:约15%的被调查农户家庭成员在去年一年内借过钱;约8%的被调查农户在过去一年里赊过账。第二,借款来源主要为亲友或熟人,银行、信用社等正规金融发生率较低,民间放贷者等非正规金融也基本上不存在。第三,农户借款和赊账作为两种不同的融资工具在资金用途、金额、期限等方面存在差异。不过借款和赊账在发生率上存在互补关系,而且违约率都很低。这说明农村金融市场具有市场分割的特点,不同的融资工具或渠道服务着不同的融资需求和对象。

本期报告授权澎湃新闻首发。

全省农村农户借款和赊账行为较为普遍

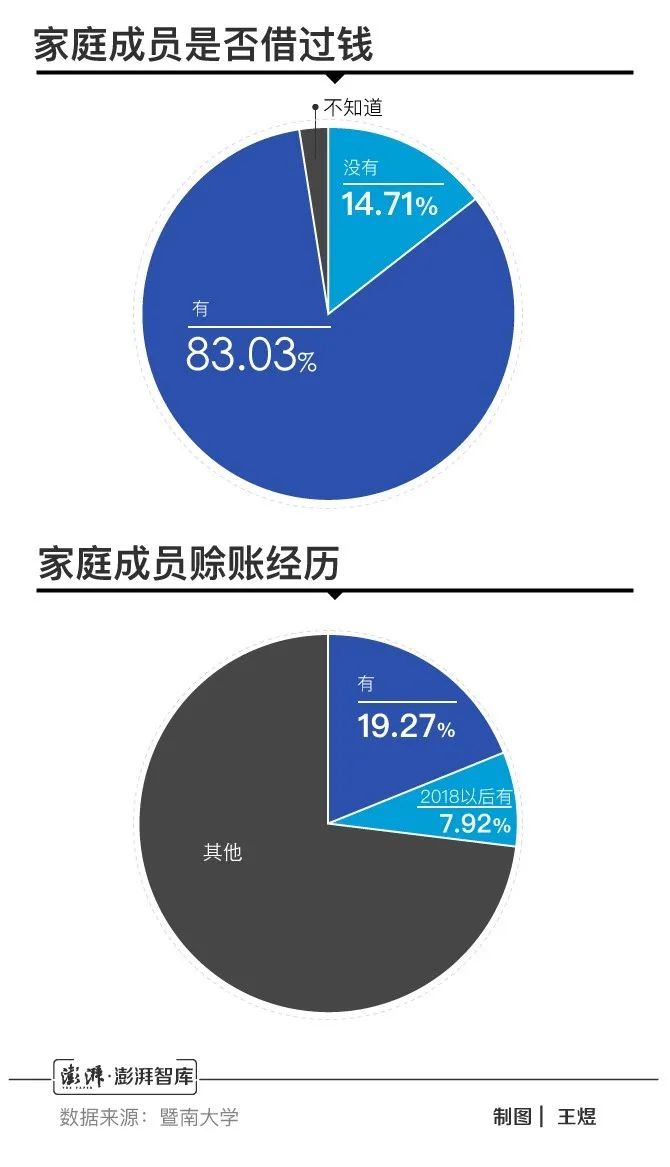

广东农村地区农户家庭有借款的情况比较普遍。如表1所示,在3529个有效回答中,有14.71%的农户的家庭成员自2018年7月以来有过借款经历。

同时,广东农村农户的赊账行为也较为普遍。在表2我们可以看出,在调查的3576户中有19.27%的农户表示家庭成员曾经赊过账,约8%的被调查农户表示在2018年7月之后赊过账。

表一和表二

农户借款主要依赖于社会关系网络,村庄附近金融机构过少

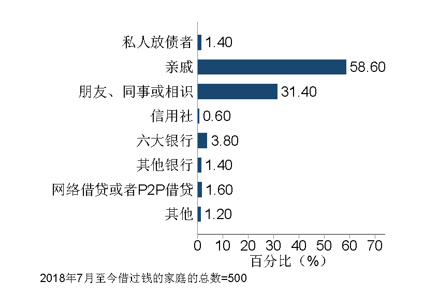

如图1所示,500户在去年一年间借过款的农户回答了资金来源。从亲戚朋友处借款是农户最主要的借款渠道(90.00%),银行、信用社等正规金融发生率较低(5.80%),私人放贷者和网络借贷等非正规金融发生率也非常低(3.00%)。由此可见农户亲戚朋友间的互助性借款是绝大多数农户满足资金需求的首要选择。

图1 农户2018年7月至今最大笔借款渠道

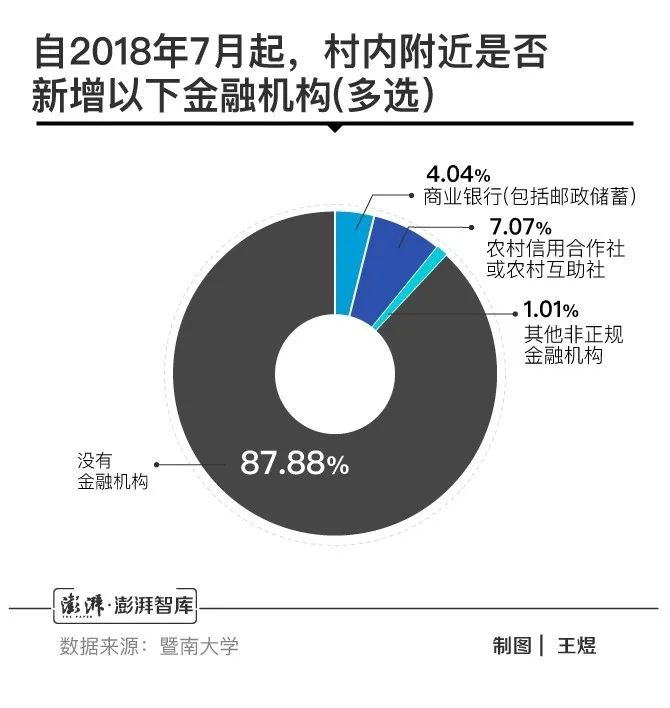

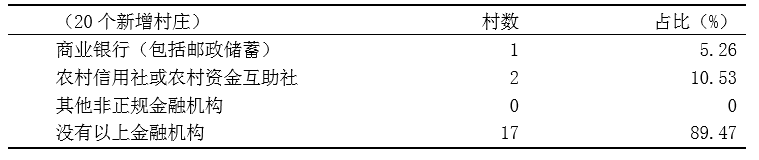

我们同时调查了各种金融机构在村庄附近的存在状况。表3显示在99个2018年被调查过的行政村中,有87个行政村在去年一年其附近没有新增金融机构,占有效样本的87.88%;没有新增正规金融机构的行政村比例占到88.89%。表4显示在20个新增调查村中,有89.47%的行政村没有任何金融机构(包括正规金融机构)。

表3 自2018年7月起,村内附近是否新增以下金融机构(多选)

表4 村内或附近是否有以下金融机构(多选)

从用途上来看,农户借款和赊账具有相互替代的关系

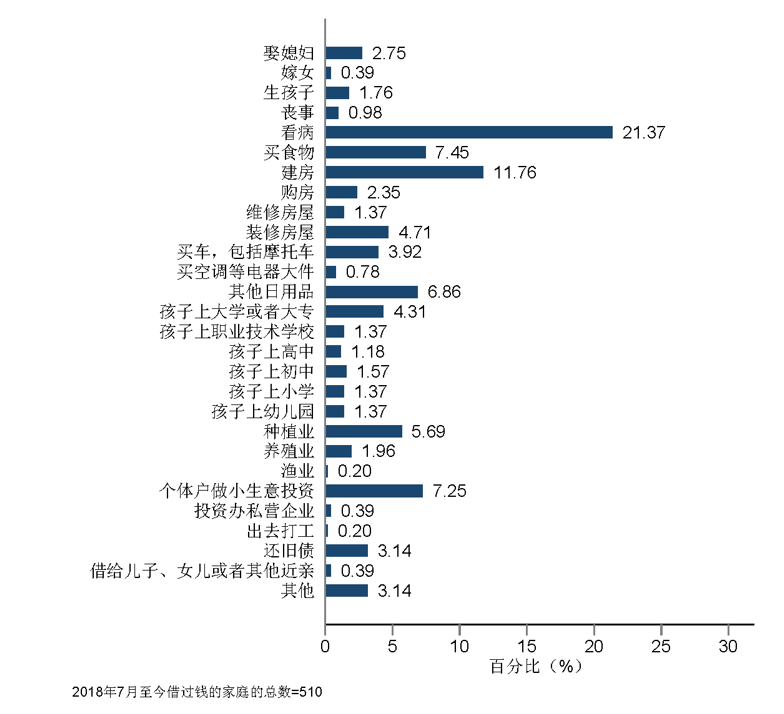

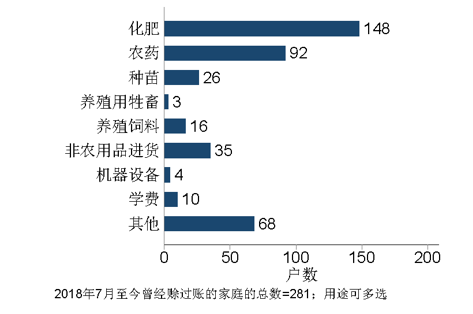

调查显示,农户借款主要用于生活和应急;农户赊账主要用于生产,尤其是农业生产。如图2所示,农户借款主要用于缓冲风险和大项消费:借款有效样本中27.25%的借款用于缓冲风险,包括看病和红白喜事等;50.37%的借款用于大项消费,主要包括建房支出、生活耐用品支出和教育支出三方面;仅有15.49%的农户借款用于投资,包括农业生产投资和工商业经营投资。通过调查赊账的具体物品我们发现农户赊账的主要物品用于从事生产,尤其是农业生产。图3中,52.67%的赊账的具体物品是化肥;32.74%的赊账的具体物品是农药;9.25%的赊账的具体物品是种苗;6.76%的赊账的具体物品用于养殖牲畜。

图2 农户最大一笔借款的借款用途

图3 2018年7月至今最大笔赊账的具体物品

从数量上看,借钱比赊账金额更多

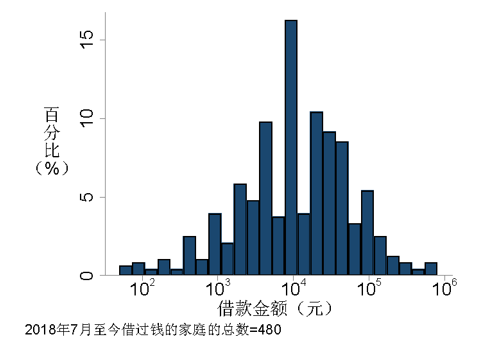

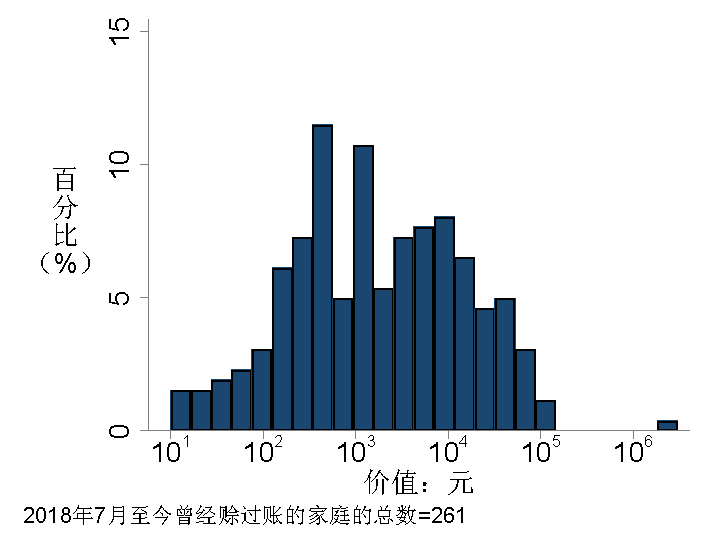

图4、5分别显示了去年农户最大笔借款的金额和最大笔赊账物品的价值的分布情况。农户最大笔借款的平均金额为2万元左右;最大笔赊账的平均金额为3000元左右。

图4 2018年7月至今最大笔借款的金额

图5 2018年7月至今最大笔赊账的物品价值

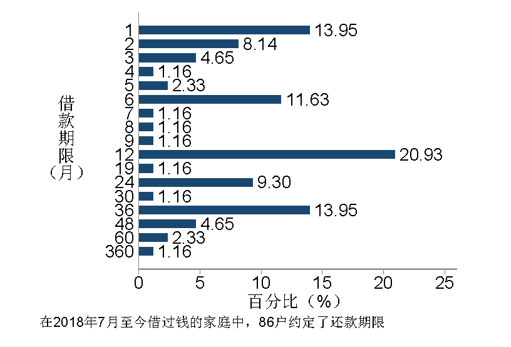

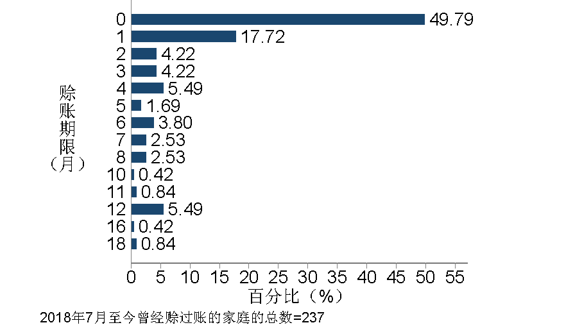

从期限上来看,农户借款的还款期限比赊账的还款期限更长

调查显示,农户借款的还款期限一般为1年左右。图6中,有66.27%的农户约定一年内还款。农户赊账的还账期限更短,图7显示约一半的赊账(49.79%)需要在当月还清。

图6 约定的还款期限

图7 2018年7月至今最大笔赊账约定的赊账期限(月)

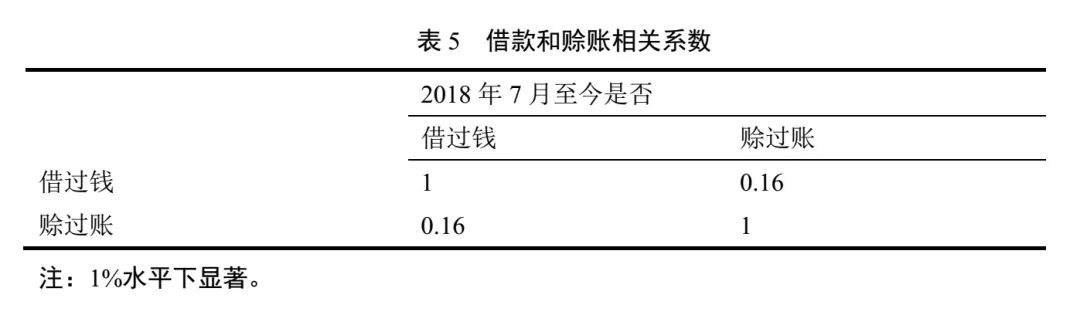

从发生率上来看,农户借款和赊账具有互补关系

对农户的借钱和赊账行为进行相关分析,发现农户借钱和赊账两种行为的相关系数为正(0.16),且在1%水平下显著。这说明借贷人在获得借款和赊账的可能性上具有一致性:能获得借款的人也有更多可能性获得赊账;能获得赊账的人也有更多可能性获得借款。这反映了在农村金融市场上,同一农户在是否愿意以及是否有能力还钱和还账上面具有一致性。

从违约率上来看,农户借款和赊账的违约率都比较低

借款和赊账都是农户在同一个农村社区社会关系网络中的金融行为,农村社区成员之间相互知根知底,交易行为的监督执行成本低,可以有效地防止违约情况地发生。我们的调查也从侧面证实了这一点。

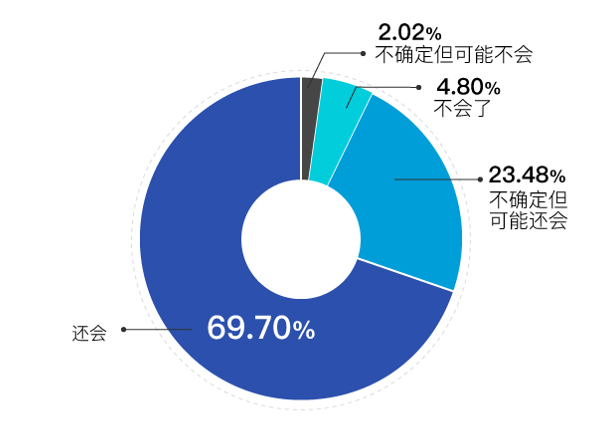

贷款人是否还会再次借款给借款人从侧面反映了农户借款的违约情况。从表6中可以看出,69.70%的借款人认为还会再从贷款人处借到钱;23.48%的借款人认为不确定但可能还会。由此可见,绝大多数农户私人借贷出现违约的可能性低。

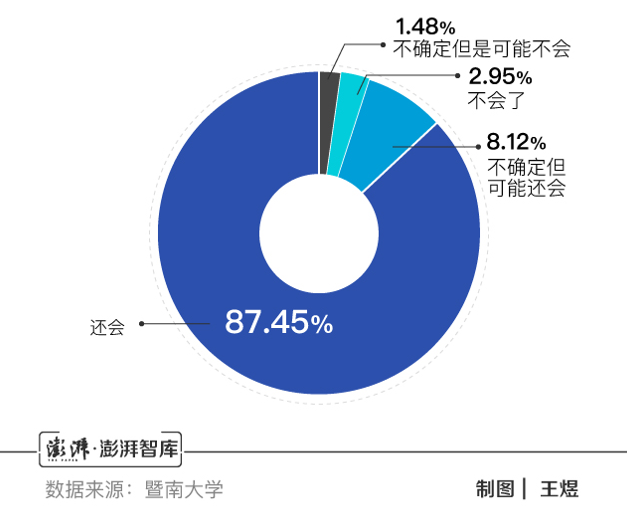

相似的,是否还会再次得到赊账从侧面反映了农户赊账的违约情况。从表7中可以看出,87.45%的农户认为还能再次赊账;8.12%的农户认为不确定但可能还会再次赊账。由此可见,绝大多数农户赊账出现违约的可能性也不高。

表6 借钱给您的人是否将来在您有需要时还会借给您钱

表7 赊账给您的人是否愿意将来有需要时继续赊账给您

政策建议

目前农村借贷以生活性借贷为主。以生产为目的的借贷发生率低,以生产为目的的赊账规模小、期限短。这些都从侧面反映了中国农村产业的落后。没有可预期的产业发展,也就不会产生足够的生产性信贷需求。没有足够的产业需求,不仅正规金融机构不会主动进入农村,非正规金融机构也不会。

乡村振兴,产业先行。构建更加完善的要素市场化配置体制机制是实现农村产业兴旺、乡村振兴、城乡协同发展的根本之道。构建更加完善的要素市场化配置体制机制需要我们在人才要素上放松人口流动的限制,均衡地区之间和城乡之间的公共服务配给;需要我们在土地要素上努力实现城乡同权;需要我们在资本要素上明晰产权、增加市场调节、完善市场供给。更加完善的要素市场化配置体制机制将从根本上扭转人才和资本等生产要素单方面地从农村向城市流出的非正常状态,扭转生产要素在城乡之间的配置失衡,从而长远地可持续地推进农村的发展。